優遇制度PREFERENTIAL TREATMENT

過疎地域の産業振興の支援

本市では、過疎地域の産業を促進しており、過疎地域において製造業、情報サービス業等を営む事業者が一定の事業資産を取得した場合、固定資産税の税制優遇が受けることができます。

税制優遇の内容

〈対象地域〉 佐賀関地域全域及び野津原地域全域

〈対象業種〉 製造業、情報サービス業等、農林水産物等販売業、旅館業(下宿営業を除く)

〈取得価格要件〉

| 対象者 | 対象業種 | 資本金の額 | 取得等の区分 | 対象設備等の取得等の額 (※土地を除く) |

|---|---|---|---|---|

| 青色申告書を提出する法人又は個人 | 製造業又は 旅館業 (下宿営業を除く) | 5,000万円以下 | 新設又は増設若しくは改修等 | 500万円以上 |

| 5,000万円超1億円以下 | 新設又は増設に限る | 1,000万円以上 | ||

| 1億円超 | 新設又は増設に限る | 2,000万円以上 | ||

| 情報サービス業等 又は 農林水産物等販売業 | 5,000万円以下 | 新設又は増設若しくは改修等 | 500万円以上 | |

| 5,000万円超 | 新設又は増設に限る |

〈対象資産〉 償却資産(機械、装置、構築物)、家屋、土地(対象家屋の敷地)

令和6年4月1日から令和9年3月31日までに取得したものに限り、かつ、土地については、

その取得の日の翌日から起算して1年以内に当該土地を敷地とする当該家屋の建設の着手があった場合に限る。

〈課税免除期間〉 初年度以降3年間

詳しくはこちらから(https://www.city.oita.oita.jp/o155/kazeimenzyo.html)

地域再生法

(地方拠点強化税制)

本社機能の移転・拡充を行う場合、計画段階(着手前)に「地方活力向上地域等特定業務施設整備計画」等を県に申請し、認定を受けることにより、課税の特例や債務の保証等の優遇措置を受けることができます。

対象者

- 移転型

東京23区にある本社機能を大分県内に移転する事業者 - 拡充型

東京23区以外にある本社機能を大分県内に移転する事業者、大分県内にある本社機能を拡充する事業者

本社機能(特定業務施設)の範囲

| 事務所 | 複数の事業所に対する業務または全社的な業務を行うもの | |

|---|---|---|

| 調査・企画部門 | 事業・商品等の規格・立案や市場調査を行っている部門 | |

| 情報処理部門 | 自社のためのシステム開発・プログラム作成等を専門的に行っている部門(商業に関するものは×) | |

| 研究開発部門 | 基礎研究・応用研究・開発研究を行っている部門 | |

| 国際事業部門 | 輸出入に伴う貿易業務や海外事業の統括業務を行っている部門 | |

| その他管理業務部門 | 総務・経理・人事の管理業務を行っている部門 | |

| 情報サービス事業部門 | ソフトウェア開発、情報処理・提供サービス、インターネット附随サービス等を行っている部門 | |

| 商業事業部門の一部 | 専ら事業所内において電話やオンラインツールを活用して行われる営業・購買業務を行う部門 | |

| サービス事業部門の一部 | 調査企画、情報処理、研究開発、国際事業、その他管理の受託に関する業務を行う部門 | |

| 研究所 | 事業者による研究開発において重要な役割を担うもの(工場内の研究開発施設も含む) | |

| 研修所 | 事業者による人材育成において重要な役割を担うもの | |

計画の認定要件

- 大分県認定地域再生計画(大分県地方活力向上地域特定業務施設整備促進プロジェクト)に適合するものであること

- 特定業務施設において常時雇用の従業員数が5人(中小企業者1人)以上増加するものであること

(移転型の場合は、特定業務施設を事業の用に供する日から同日以後1年を経過する日までに

過半数が東京23区にある事業所からの転勤者で、以後計画期間中は1/4以上であること)

注)常用雇用とは、週の所定労働時間が20時間以上で、雇用期間の定めがないまたは反復更新される場合をいう。

優遇措置の概要

【地方税の課税の特例(令和8年3月31日までの計画認定が必要)】

対象:土地・特定業務施設の用に供する減価償却資産

取得価格要件:合計額が3,800万円以上(中小企業者等:1,900万円)

- 移転型

- 法人事業税

- 課税免除(3年間)

- 不動産取得税

- 課税免除

- 固定資産税

- 課税免除(3年間)など

- 拡充型

- 不動産取得税

- 1/10課税

- 固定資産税

- 1年目:1/10

2年目:1/3

3年目:2/3課税など

◯計画認定日の翌日以後3年以内に供用開始したものが対象。

◯固定資産税の不均一課税については、市町村によって課税割合が異なる場合があります。

【法人税の課税の特例(令和8年3月31日までの計画認定が必要)】

【オフィス減税】 取得資産に係る法人税等の特別償却または税額控除

対象:建物・附属設備・構築物

取得価格要件:合計額が3,500万円以上(中小企業者等:1,000万円)

- 移転型

特別償却25%または税額控除7%

- 拡充型

特別償却15%または税額控除4%

限度額:税額控除は、当期法人税額等の20%

◯本社機能に係る部分のみが対象。(床面積按分により算出) ◯計画認定日の翌日から3年以内に供用開始したものが対象

◯親会社が取得したオフィスなどに子会社が入り、事業の用に併した場合は対象外。 ◯事情の用に供したことのないもののみが対象。

【雇用促進税制】 増加した従業員に係る法人税等の税額控除

要件:適用年度、その前事業年度、前々事業年度中に事業主都合による離職者がいない

- 移転型

初年度最大90万円/人(50万円+上乗せ40万円)

3年間計:最大170万円/人

- 拡充型

初年度のみ:30万円/人

限度額:当期法人税額等の20%

※オフィス減税と雇用促進税制の同一年度の併用は不可(オフィス減税と雇用促進税制の上乗せ分は併用可)◯増加雇用者が転勤者の場合は減額(-10万円/人)。 ◯法人全体の雇用者増加数が上限。

- 日本政策金融公庫による低利融資

中小企業の設備資金:2.7億円まで特別利率③

(その他運転資金等は基準利率)- 詳細は、本社を管轄する日本政策金融公庫本支店(中小企業事業)にお問い合わせください。

- 中小企業基盤整備機構による債務保証

社債発行、金融機関からの借入れに対する債務保証

- 当該事業の実施に必要な資金を調達するために行うものが対象です。

- 債務保証審査は、中小企業基盤機構の審査に基づき決定します。

- 詳細は、金融機関にお問い合わせください。

地域未来投資促進法

計画段階(着手前)に「地域経済牽引事業計画」を県に申請し、承認を受けると、以下の各種優遇措置を受けられます。

地域経済牽引事業計画の承認要件(県)

- 下記対象産業で、かつ付加価値額(※1)が4,600万円以上(※2)増加すること

①自動車関連産業 ②電子・電気・機械関連産業 ③素材型産業・造船関連産業 ④医療関連機器産業

⑤環境・エネルギー関連産業 ⑥食品・農林水産関連産業(県内の特産物を活用した場合に限る)

⑦サービス産業(県内の観光資源を活用した場合に限る) ⑧デジタル関連産業

⑨航空宇宙関連産業 ⑩物流関連産業(※1)付加価値額= イコール売上高ー ひく費用総額(かっこ売上原価+販売費及び一般管理費) かっことじる +給与総額+租税公課

- 次のいずれかを満たすこと(県内の事業所で判断します)(※3)

①県内の事業者間での取引額が開始年度比で1,500万円増加

②売上げが開始年度比で3億3千万円増加

③雇用者数が開始年度比で10人増加

④給与等支給額が開始年度比で3,000万円増加(※2)(※3)事業計画期間を5年と想定した値。それよりも計画期間が短い場合は、その計画期間を5年で按分した値。

優遇措置の概要

地方税(不動産取得税、固定資産税)の課税の特例 ※国に確認申請を行い、確認書の交付を受ける必要があります

【要件】

(1)~(4)をすべて満たすこと ※詳細な要件は大分県のHPでご確認ください

(1)投資額要件(令和7年3月31日までに取得したもの)

| 業種 | 金額 | その他必要事項 | |

|---|---|---|---|

| 対象資産 | 取得価格 | ||

| 農林漁業関連 | 土地・建物・附属設備・構築物 | 合計5千万円超 | 前年度減価償却費※の20%以上 ※対象事業者が連結会社の場合には同一の連結の範囲に含まれる他の全ての会社の分を合算 |

| その他業種 | 土地・建物・附属設備・構築物 | 合計1億円超 | |

(2)売上高伸び率が一定以上増加すること

(3)その他(投資収益率、労働生産性等の基準を満たす必要があります)

(4)青色申告書を提出する法人であること

【優遇内容】

●不動産取得・・・課税免除

●固定資産税・・・課税免除(初年度から3年間)など

◯免税の対象資産=土地・建物・附属設備・構築物

◯土地は取得日の翌日から1年以内に建物等の建設に着手した場合のみ対象

◯直接事業の用に供する部分が対象(垂直投影面積按分で算出)

法人税の課税の特例 ※国に確認申請を行い、確認書の交付を受ける必要があります

【要件】

(1)「投資額≧2,000万円」かつ「投資額≧前年度減価償却費の20%」(令和7年3月31日までに取得したもの)

(2)~(4)は「地方税(不動産取得税、固定資産税)の課税の特例」と同様

【優遇内容】

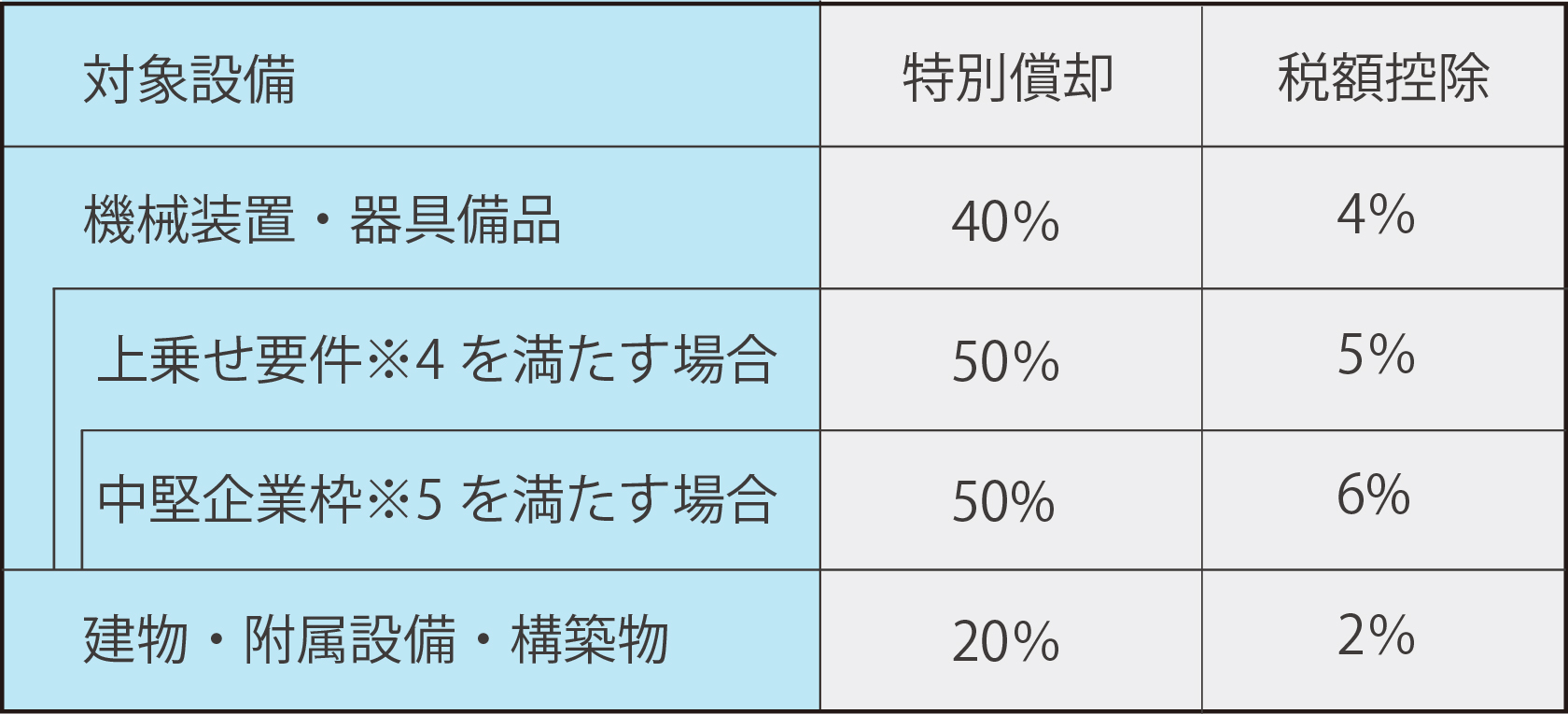

- (※4)下記①を満たした上で、②または③を満たす

- ①労働生産性の伸び率かつ投資収益率の伸び率が一定以上

②直近事業年度の付加価値額増加率が8%以上

③対象事業で創出される付加価値額が3億円以上、かつ、

事業を実施する企業の前年度と前々年度の平均付加価値額が50億円以上 - (※5)上記①~③を満たした上で、下記イ~ハを満たす

- イ:産業競争力強化法において規定する賃金水準・成長意欲が高い中堅企業

ロ:設備投資額が10億円以上であること

ハ:パートナーシップ構築宣言の登録を受けていること

●本制度支援対象の投資限度額は80億円です。

●特別償却は限度額まで償却費を計上しなかった場合その償却不足額を解く事業年度に繰り越すことができます。

●税額控除は当該事業年度の法人税額等の20%が上限です

●対象資産を貸付の用に供する場合や中古資産の取得は、本制度支援対象となりません。

- その他

- 日本政策金融公庫による設備資金貸付利率の引下げ

- 信用保証協会による保証の別枠化

- 財団法人食品流通構造改善促進機構が行う債務保証

- 特許料等の軽減(中小企業者に限る)及び

地域団体商標に係る登録料等の軽減

詳細は、各団体等にお問い合わせください。

先端設備等導入計画/

緑地面積等

中小企業者等が令和5年4月1日から令和7年3月31日までの間に、先端設備等導入計画に係る本市の認定を受け、当該期間内に設備を導入する場合、固定資産税が3年間2分の1となる特例措置を設けています。

また、中小企業の前向きな賃上げを後押しするため、当該計画において「賃上げ表明」を行う場合、より有利な特例率や期間が適用されます。

先端設備等導入計画の主な要件

中小企業者等が、計画期間内に労働生産性を一定程度向上させるため、先端設備等を導入する計画(先端設備等導入計画)を策定し、本市の導入促進基本計画等に合致する場合に認定を受けることができます。

- 主な要件と内容

- 中小企業者等の規模

中小企業等経営強化法第2条第1項に定める中小企業者 - 計画期間

3年間、4年間または5年間 - 労働生産性の向上の目標(注1)

計画期間において、基準年度比で労働生産性が年平均3%以上向上すること - 先端設備等の種類(注2)

労働生産性の向上に必要な生産、販売活動等の用に直接供される設備であり、年平均の投資利益率が5%以上となることが見込まれる投資計画に記載された投資の目的を達成するために必要不可欠な設備であること。

【減価償却資産等の種類】

機械装置、測定工具及び検査工具、器具備品、建物附属設備、ソフトウェア - 計画内容

導入促進指針および導入促進基本計画に適合するものであること

先端設備等の導入が円滑かつ確実に実施されると見込まれるものであること

認定経営革新等支援機関(商工会議所、金融機関等)において事前確認を行った計画であること

- 中小企業者等の規模

(注1)労働生産性の向上に必要な生産、販売活動等の用に直接供される設備の導入によって、[労働生産性=(営業利益+人件費+減価償却費)/労働投入量]が年平均3%以上向上する見込みであることについて、認定経営革新等支援機関の確認書が必要。

(注2)設備の導入によって、[年平均の投資利益率=(設備を取得する翌年度以降3年度の営業利益と減価償却費の平均額)/設備の取得価額の合計額]が5%以上となることが見込まれることについて、認定経営革新等支援機関の確認書が必要。

固定資産税の特例の概要

- 対象者

資本金もしくは出資金の額が1億円以下の法人

※同一の大規模法人から1/2以上の出資を受ける法人や、2以上の大規模法人から

2/3以上の出資を受ける法人を除く- 資本金もしくは出資金を有しない法人のうち常時使用する従業員数が1000人以下の法人

- 常時使用する従業員数が1000人以下の個人

注意:固定資産税の特例措置が受けられる対象者は、先端設備等導入計画における中小企業者等の規模要件とは 異なりますのでご注意ください!

- 対象設備等

投資利益率が年平均5%以上の投資計画に記載された①~④の設備

①機械装置(160万円以上) ②測定工具および検査工具(30万円以上)

③器具備品(30万円以上) ④建物附属設備(60万円以上) - その他要件

生産、販売活動等の用に直接供されるものであること

計画認定後に取得した設備であること

中古資産でないこと - 特例措置(注1)

① 「賃上げ表明なし」 ⇒ 3年間、1/2免除

② – a 「賃上げ表明あり」+「令和6年3月末までに取得」 ⇒ 5年間、2/3免除

② – b 「賃上げ表明あり」+「令和7年3月末までに取得」 ⇒ 4年間、2/3免除

(注1)「賃上げ表明」については、[雇用者給与等支給額の増加率=(計画認定の申請日の属する事業年度または当該申請日の属する事業年度の翌事業年度における雇用者給与等支給額 ― 当該申請日の属する事業年度の直前の事業年度における雇用者給与等支給額)/(当該申請日の属する事業年度の直前の事業年度における雇用者給与等支給額)]が1.5%以上となるものであり、従業員へ賃上げ方針を表明したことを証する書面の添付が必要。

緑地面積等

本市では、企業活動の拡大や新たな企業立地の促進、雇用の創出といった本市の産業振興と環境保全との調和を図ることを目的に令和2年12月に条例を制定し、緑地等の面積率の基準を緩和しています。

市独自の緑地等面積率の基準

| 地域・区域 | 緑地等の面積率 (国が許容する範囲) |

|---|---|

| 準工業地帯 (住居と工業の用に供されている区域) | 15%以上 (15%~30%) |

| 工業専用・工業地帯 (主として、工業の用に供されている区域) | 10%以上 (10%~25%未満) |

| 用途地域の定めのない地域等 (調整区域・都市計画区域外の区域) | 10%以上 (10%~30%) |

※上記以外の地域(住居系・商業系地域)については、これまでどおり 国の基準(25%以上)を適用します。

景観・環境に配慮した取組に関する計画書の提出

工場の新増設の際に、緑地等面積率が25%を下回る場合、市に環境や景観に配慮した取組の実施に関する計画書を提出してください。

※緑地等面積率を25%以上整備する場合は提出不要です。

- 景観に配慮した取組

- 敷地周辺部の樹木の配置

- 工場壁面の緑化 等

- 環境に配慮した取組

- 工場周辺等の美化活動

- 植樹活動

- 公園管理への物的支援 等